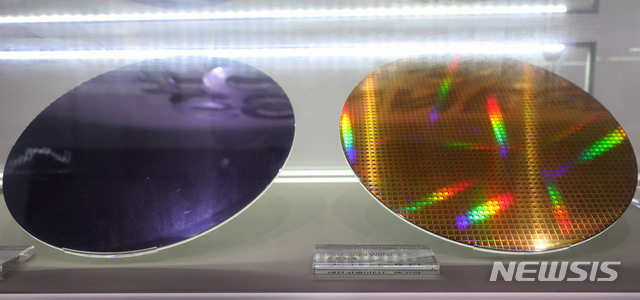

"오르는 건 기정사실"…반등폭 얼마?[반도체 랠리 온다①]

◆감산이 불러온 가격 반등…"올해 본격 랠리 개막" 업계에 따르면 통상 반도체 시장의 경기 변동은 '실적 쇼크→공급 축소→재고 감소→현물가 상승→고정거래가 상승' 순으로 전개된다. 메모리 반도체의 경우 규격에 맞춰 생산하는 범용 제품이어서 공급이 적을수록 가격 협상에 유리하다. 이에 메모리 업계는 수요 둔화를 극복하기 위해 지난 1년간 감산 노력을 이어갔다. 이 노력은 지난해 하반기부터 결실이 나타나 지난 연말 모바일 시장을 중심으로 수요가 공급을 초과하며 제품 가격도 반등하고 있다. 시장조사업체 트렌드포스에 따르면 D램 가격은 지난해 4분기 들어 3개월 연속 상승세다. 지난 2021년 4분기 이후 9개 분기 만이다. 낸드 플래시 메모리도 지난해 3분기부터 상승세로 전환한 상태다.

◆메모리 업계, '승자독식' 구조…칼자루 쥔 쪽은? 업계에서는 이번 상승 사이클이 어느 때보다 가파를 수 있다고 본다. 전 세계 주요 반도체 업체들을 회원사로 둔 비영리 단체 세계반도체시장통계기구(WSTS)에 따르면 앞서 D램 '2차 치킨게임'(2007~2009년) 기간 메모리 업계 매출은 2006년 584억7300만달러에서 447억9700만달러로 23.4% 감소했다. 하지만 이 게임이 일단락된 2010년 매출은 696억1400만달러로 전년 대비 55.4% 급등했다. 그동안 메모리 산업은 글로벌 경기 하강 국면마다 기업의 생존을 걸고 '치킨게임'을 벌여 최후의 승자를 가리는 싸움을 이어왔다. 이 결과 파산으로 시장 퇴출 업체가 나오는 반면, 남은 업체들은 시장 수요에 맞춰 생산량을 조금씩 늘리며 '호황'을 누렸다. 특히 D램 시장의 경우 2차 치킨게임 이후 5위 독일 키몬다, 3위 일본 엘피다 등이 파산하고 삼성전자, SK하이닉스, 미국 마이크론으로 시장 참여 업체수가 압축됐다. 이에 따라 각 업체들은 '눈치싸움'을 벌이기 더 쉬운 구조가 됐다. 메모리 산업은 막대한 규모의 초기 투자가 필요한 장치산업이기 때문에 진입 장벽이 높다. 이번 반등 기간에도 메모리 업체들이 생산량을 급격하게 늘리기보다 시장 수요에 따라 생산량을 조절하며 수익성을 높이는 데 집중할 것으로 보인다. 하지만 수요자 입장에서는 제품 수급난과 가격 인상 가능성이 커진다. 이에 최근 일부 스마트폰 메모리 시장에서는 향후 메모리 가격 상승을 우려해 부품을 선제적으로 확보하는 '공황구매'(패닉 바잉) 현상도 나타나고 있는 것으로 전해졌다.

◆수요도 되살아나…'아픈 손가락' 낸드도 바닥 짚어 메모리 업황 반등에도 주요 업체들은 올해 보수적 생산 기조를 유지할 방침이다. 미국 마이크론은 지난해 12월 열린 회계연도 기준 2024년 1분기(9~11월) 실적발표 콘퍼런스콜을 통해 올해 설비투자(CAPEX)를 75억~80억달러로 전망하며, 반도체 제조설비(WFE)에 대한 투자가 감소할 것이라고 밝혔다. SK하이닉스도 투자비용(CAPEX) 증가는 최소화해 올해 생산량 증가가 제한적임을 시사했다. SK하이닉스는 지난 25일 열린 실적발표 콘콜을 통해 "올해에도 재고 정상화 시점까지 계속 보수적인 생산 기조를 이어갈 계획"이라며, HBM(고대역폭메모리) 생산을 위한 TSV(실리콘관통전극) 등에 집중하겠다는 뜻을 밝혔다. 올해 투자금액도 전년(6조원) 대비 증가한 7조원 수준으로 예상된다. 특히 D램보다 업황 회복 속도가 더딘 것으로 평가 받던 낸드 플래시 메모리도 지난해 하반기부터 가격 상승이 나타나고 있다. 업계 관계자는 "최근 고객들의 구매 수요는 레거시(구형) 제품 중심으로 살아나고 있지만, 공급업체들은 차세대 제품 쪽으로 생산을 집중할 것으로 보인다"며 "올해 레거시 제품 가격 개선이 지속될 수 있다"고 말했다. 현재 메모리 수요 회복을 이끌고 있는 것은 AI용 반도체와 스마트폰·PC용 제품이다. 하지만 메모리 최대 수요처인 일반 서버 시장도 올 하반기부터 회복될 조짐이다. 지난해 서버용 메모리 시장은 클라우드서비스(CSP) 업체들이 경기 침체 여파로 신규 투자를 줄이며 침체기를 보냈다. 지난해 하반기 재고조정을 완료한 북미 CSP 업체들이 메모리 재고 축적을 재개할 것이란 기대감이 커진다. 이미 시장조사업체들은 이미 메모리 업계 매출이 예년보다 큰 폭 성장할 것이라고 기대한다. WSTS는 메모리 산업 매출이 지난해 896억100만달러로, 지난 2021년 1581억6100만달러 대비 2년 간 43.3% 감소했지만, 올해 44.8% 증가한 1298억달러를 기록할 것으로 예측했다. 시장조사업체 가트너는 인공지능(AI) 메모리 수요가 폭증하며, 66.3%의 성장을 보일 것으로 낙관했다. 시장조사업체 트렌드포스도 올해 1분기(1~3월)도 D램 13∼18%, 낸드 18∼23%의 상승세를 이어갈 것으로 내다본다. ◎공감언론 뉴시스 [email protected] |