[뉴롯데, 위기를 기회로①] '그룹 상징' 롯데월드타워까지 담보로…"루머 조기진화"

롯데그룹 둘러싼 유동성 위기 소문에…긴급 IR 열어 선제 대응롯데케미칼 차입금 급증·회사채EOD 발생…월드타워 담보로롯데쇼핑 자산 재평가 실시·호텔롯데 점포 효율화 등 계획 발표

[서울=뉴시스]김민성 기자 = '대한민국 재계 서열' 6위 롯데그룹이 최근 이례적으로 장부를 공개했다. 최근 롯데그룹이 심각한 유동성 위기에 처했다는 루머가 확산하자 이를 일축하기 위해서다. 롯데그룹은 지난달 18일 일부에서 제기한 '유동성 위기설'과 관련 "사실 무근"이라고 공시까지 내며 법적 조치를 검토하겠다는 강경 입장을 밝혔다. 적극적인 대응에도 여진이 이어지자 롯데그룹은 지난 28일에는 아예 기관투자자 대상 설명회를 열었다. 롯데케미칼 투자 규모 축소를 비롯해 롯데쇼핑 자산 재평가, 롯데호텔 지역 사업장 매각 등 대응 방안을 전방위적으로 제시했다. 롯데그룹에 따르면 지난달 기준 그룹 내 총자산은 139조원이며, 보유 주식 가치는 37조5000억원이다. 또 그룹 전체 부동산 가치는 56조원, 가용 예금은 15조4000억원을 보유하고 있어 안정성·유동성을 유지하고 있다는 입장이다.

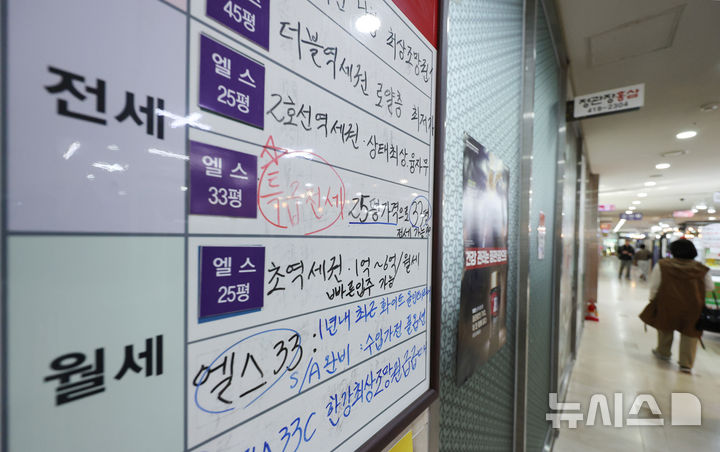

롯데그룹 유통성 이슈의 중심에는 롯데케미칼이 있었다. 기존 유통과 함께 롯데그룹을 지탱했던 한 축인 화학 산업이 업황이 악화하면서다. 롯데케미칼의 차입금이 최근 몇년새 불어나자, 시장에선 불안감을 표했다. 금융감독원에 따르면 롯데케미칼의 차입금은 2019년 3조6000억원에서 지난 9월 기준 10조9000억원대로 200% 이상 증가했다. 여기에 더해 실적 부진으로 롯데케미칼 일부 회사채의 기한상실사유(EOD)가 발생하면서 롯데 위기론에 불을 지폈다. 기한상실사유가 발생하면 채권자는 만기 전 채무자에게 조기 상환을 요구할 수 있다. 롯데케미칼은 회사채를 발행할 당시 3개년 평균 이자비용 대비 상각전영업이익(EBITDA) 5배 이상을 유지해야 한다는 특약 조항을 걸었다. 하지만 지난 3분기 말 기준 롯데케미칼의 이자비용 대비 EBITDA는 4.3배에 불과해 기한이익상실(EOD) 사유가 발생했다. 이에 롯데그룹은 롯데케미칼 회사채 특약 사항을 조정하기 위해 롯데월드타워를 은행권에 담보로 제공하기로 했다. 롯데월드타워 현재 가치는 6조원 이상인 것으로 알려졌다.

이는 롯데그룹 내 유동성에 문제가 없다는 것을 알리고 롯데케미칼의 회사채 문제도 빠르게 해결하겠다는 의지를 보여준 행보로 풀이된다. 롯데케미칼은 지난 28일일 진행된 기관투자자 대상 설명회에서도 유동성 확보를 위해 저수익자산을 매각하고 여수·대산 공장을 중심으로 원가 절감 프로젝트를 진행 중이며 수익성이 떨어진 기초화학 비중을 현재 60% 수준에서 2030년까지 30% 수준으로 낮추겠다는 계획을 밝혔다. 롯데그룹은 같은 날 2025년 인사를 열고 화학사업 포트폴리오 전환을 가속화하기 위해 롯데케미칼 첨단소재 대표이사 이영준 부사장을 사장으로 승진시키고, 롯데 화학군 총괄대표를 맡겼다. 롯데 화학군을 이끌었던 이훈기 사장은 경영 일선에서 용퇴했다. 롯데케미칼과 함께 롯데그룹의 한 축으로 꼽히는 롯데쇼핑은 2009년 이후 15년만에 7조6000억원 규모의 토지 자산을 재평가하겠다는 계획을 밝혔다. 토지 자산 재평가를 실시하면 그동안의 가격 상승분이 반영돼 자산 가치가 늘어나 그룹 재무 여건과 유동성이 개선되는 효과를 창출한다. 롯데쇼핑이 2009년 실시한 자산 재평가에서는 3조6000억원의 평가 차액이 발생해 부채 비율이 102%에서 86%까지 내려갔다. 호텔롯데는 지난 28일 진행된 기관투자자 대상 설명회에서 해외 부실 면세점 철수 등 점포 효율화와 월드타워 내 영업면적 축소, 구조조정 등 고정비 절감 계획을 밝혔다. 이 밖에도 'L7'·'시티호텔' 등 호텔 2~3곳을 대상으로 매각을 고려하고 있으며, 매각 규모는 6000억원 수준인 것으로 전해진다. 업계에서는 롯데렌탈의 매각 가능성도 높게 점치고 있는 상황이다. 롯데렌탈은 호텔롯데가 최대주주로, 지분 37.8%를 보유하고 있다. 매각 대상으로는 부산롯데호텔 지분(22.83%)까지 합한 지분 60.67%가 거론된다. 이에 롯데렌탈은 지난 22일 조회공시 요구(풍문 또는 보도)를 통해 "당사의 최대주주 등은 외부로부터 롯데렌탈 지분 매각에 대한 제안을 받았으나, 현재까지 구체적으로 결정된 바는 없다"고 공시했다. ◎공감언론 뉴시스 [email protected] |