기로에 선 부동산 시장, ' 韓美금리차' vs '달러' 논쟁

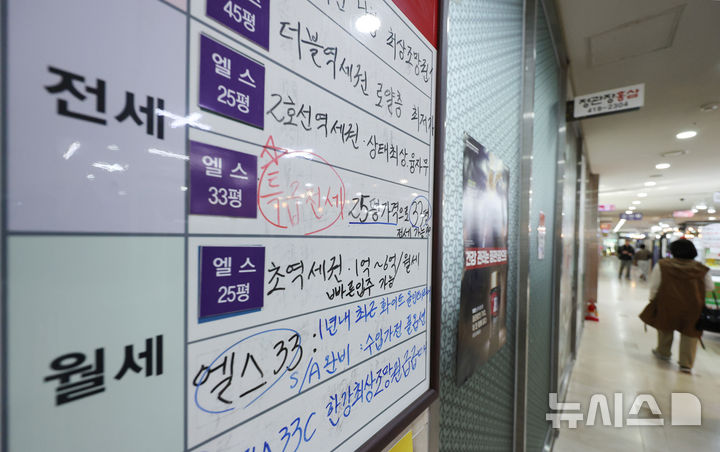

한미간 금리차와 부동산 시장의 등락을 둘러싼 이러한 논란은 지난달 미국이 기준금리를 올들어 3번쨰로 올리면서 다시 불거졌다. 미 연준이 지난달 25~26일 열린 연방공개시장위원회(FOMC)에서 기준금리를 인상(2~2.25%)하자 해외 투자자들이 0.75%포인트로 확대된 금리차를 좇아 한국자산 시장을 이탈해 미국 자본시장으로 환류할 가능성이 제기된 이후다. 이주열 한국은행 총재가 뒤늦게 기준금리 인상을 시사했지만, 시장의 반응은 미온적이다. 한은이 연내에 금리를 한차례 인상해 양국간 금리 차가 0.5%포인트로 줄어도 미 연준이 올해 중 금리를 한 차례 더 올리면 금리차가 다시 확대되기 때문이다. 이 총재는 지난달 27일 출입기자들을 만나 "거시경제 상황과 금융불균형 축적 등을 감안할때 (통화) 완화정도를 줄이는 것이 필요하다"고 말했다. 금리차 확대의 후폭풍을 우려하는 전문가들은 부동산 시장과 시중 유동성간 관계에 주목한다. 해외 큰손들이 고금리를 좇아 자산을 정리한 뒤 외환 시장에서 달러를 사들여 한국시장을 떠나면 시중 유동성이 줄고 투자심리도 얼어붙으며 부동산 시장에도 악재로 작용할 가능성이 있다는 게 이들의 목소리다. 또 외국인들이 주식과 채권시장에서 자금을 대거 회수해 이탈하며 한국경제 위기론이 고조되면, 가뜩이나 정부 규제로 위축된 부동산 시장에도 냉기류가 흐르지 않겠냐는 것이다. 여기에 한은이 오는 10월이나 11월 기준금리를 올리면 집값의 60% 이상을 은행에서 빌려 이자부담이 상대적으로 높은 한계 대출자들이 직격탄을 맞으며 시장 불안이 심화할 수 있다는 게 이들의 분석이다. 한미 기준 금리차가 확대돼도 시장 불안이 커질 수 있고, 한은이 외인 이탈에 대응하는 차원에서 금리를 올려도 시스템 리스크가 발발할 수 있다는 암울한 진단이다. 반면, 낙관론자들은 한미간 금리차 확대가 부동산 시장에 악재가 될 것이라는 예상을 일축한다. 앨런 그린스펀 의장이 이끌던 미 연준이 지난 2004년 6월부터 2006년 6월까지 무려 2년간 기준금리를 1%에서 5.25%로 올렸지만, 외국인 자금이 금리차를 좇아 탈(脫) 한국을 감행하지는 않았다는 것이 이러한 주장의 요체다. 특히 주택을 비롯한 부동산 시장도 당시 한미 금리차 확대의 무풍지대였다는 것이다. 2006년은 참여정부 출범 이후 아파트값이 가장 큰 폭(13.8%)으로 상승한 시기다.

양측이 금리차 확대의 후폭풍을 놓고 팽팽히 맞서는 가운데 미국 월스트리트저널(WSJ)이 발표하는 달러 인덱스는 5일 현재(현지시간) 90.24로 전날(90.36) 대비 0.12 포인트 하락했다. 주요 6개국 통화 대비 달러화의 평균적가치를 측정하는 지표가 미국채 수익률 상승에도 불구하고 떨어졌다는 뜻(달러가치 하락)이다. 비교 통화는 ▲영국의 파운드 ▲유로존의 유로 ▲일본의 엔 ▲스위스 프랑 ▲스웨덴 크로나 ▲캐나다 달러화다. 인덱스는 1973년 3월 미국 달러화의 가치를 100으로 보고 그 등락에 따라 주요국 통화대비 가치를 파악한다. 미국채 10년물 금리는 같은날 3.23%까지 올랐다. 미국경제의 성장세가 정점을 지난 것으로 보이는 가운데 유럽중앙은행(ECB)이 올해말 양적완화 종료 의지를 거듭 확인하고, 일본은행도 출구전략을 찾고 있어 주요국 대비 달러화의 가치가 강세를 유지하기에는 한계가 있을 것이라는 게 전문가들의 진단이다. [email protected] |