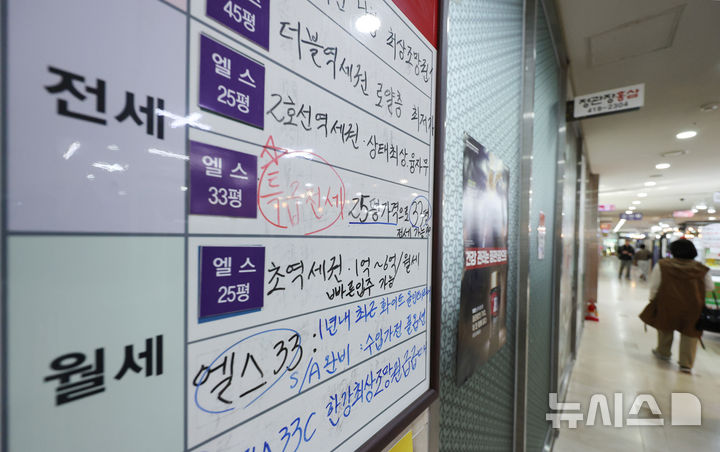

부동산PF 손실 최대 5조…적자 2조원대 전망[고난의 저축은행①]

나신평 "PF 손실 최대 4조8000억, 올해 적자 2조2000억" 관측한기평 "고정이하여신 급증, PF 손실이 대손충당금 규모 상회"

[서울=뉴시스] 이정필 기자 = 저축은행 업권의 향후 부동산 프로젝트파이낸싱(PF) 관련 손실이 대손충당금 규모를 웃돌아 추가 적립이 필요하다는 신용평가사들의 경고가 잇따르고 있다. 업계의 부동산 PF 손실이 최대 5조원 규모에 달하고, 이로 인한 적자가 올해 2조원을 넘어설 수 있다는 관측이 나온다. 13일 금융권에 따르면 나이스신용평가는 저축은행 업권 전체의 부동산PF 익스포저(위험노출액) 예상손실 규모가 최대 4조8000억원에 이를 것으로 추정했다. 나신평 커버리지 16개 저축은행의 부동산PF 익스포저 규모는 지난해 말 7조7000억원이다. 부동산PF 익스포저 충당금 적립률은 7.1% 수준이다. 나신평 유효등급 보유 16개사는 고려·다올·더케이·대신·DB·애큐온·OSB·SBI·예가람·유안타·키움·KB·페퍼·하나·한국투자·한화저축은행이다. 시나리오 테스트에 따르면 이들 16개 저축은행 부동산PF 익스포저의 약 9000억~1조6000억원이 부실화할 것으로 전망된다. 이는 전체 익스포저의 11.4~20.8% 비중이다. 저축은행 업권 전체의 부동산PF 익스포저 예상손실 규모는 2조6000억~4조8000억원으로 추정됐다. 저축은행 업권 부동산PF 익스포저는 금융당국과 언론 등을 통해 추산한 금액으로 본PF 8조8000억원, 브릿지론 13조3000억원 규모다. 나이스 커버리지 저축은행 부동산PF 익스포저의 충당금적립률, 예상손실률이 동일하다고 가정해 산출했다. 시나리오 테스트 결과 나이스 커버리지 저축은행이 추가로 적립해야 할 충당금 규모는 약 3000억~1조원으로 나타났다. 저축은행 업권에서 추가로 적립해야 할 충당금 규모는 약 1조~3조3000억원으로 추정된다. 부동산PF 익스포저 예상손실은 비주거시설, 중·후순위, 지방 소재 사업장에 집중적으로 나타났다. 상환순위에 따른 차이가 가장 큰 모습이다. 저축은행 업권 순이익 규모는 지난해 5633억원 순손실로 대규모 적자 전환했다. 나신평은 올해 최대 2조2000억원 손실이 나고, 국제결제은행(BIS) 자본비율이 지난해 말 14.4%에서 올해 말 12.3~14.4% 수준으로 하락할 것으로 추정했다. 손실흡수여력이 미흡한 일부 저축은행의 경우 경상이익 창출을 감안한 이후에도 대부분 시나리오에서 금융당국의 권고수준인 11%에 미달하는 BIS자본비율을 시현할 것으로 전망돼 추가적인 자기자본 확충이 필요하다는 설명이다. 김한울 나신평 책임연구원은 "당면한 손실발생의 주요 요인은 상환순위, LTV(담보인정비율) 수준에 달려 있는 것으로 판단한다"며 "고위험 부동산PF 비중이 높은 저축은행에는 보다 적극적인 충당금 적립이 필요하다"고 지적했다. 한국기업평가는 향후 부동산 PF 관련 손실이 대손충당금 규모를 넘어설 것으로 전망했다. 저축은행 79개사 전체 부동산PF 잔액은 2022년 말 10조5000억원에서 지난해 말 9조6000억원 규모로 감소했다. 반면 분석대상 저축은행 8개사의 부동산PF 관련 대손충당금은 지난해 3월말 4548억원에서 12월말 6359억원으로 40% 이상 증가했다. 분석대상 8개사는 한기평 신용등급을 보유한 저축은행 중 부동산 관련 여신을 취급하고 2023년 결산 자료가 취합된 OK·한국투자·모아·키움·NH·JT·키움예스·바로저축은행이다. 이들 8개사의 경우 부동산PF 관련 대손충당금이 익스포저 대비 9.6%의 높은 수준을 기록했다. 하지만 요주의이하 대비로는 16%, 고정이하 대비로는 93%로 전년 수준 이하를 보였다. 이는 상대적으로 저축은행 PF에 더 높은 질적 위험이 내재돼 있고, 지난해 결산 시 요주의분류 PF의 상당 부분이 고정이하로 재분류된 영향이다. 지난해 2분기 이후 연말까지 고정이하 PF는 190% 급증한 것으로 나타났다. 윤희경 한기평 수석연구원은 "저축은행 업권의 경우 향후 발생하는 PF 부실화 관련 손실이 PF 대손충당금 규모를 상회할 가능성이 높다"며 "일부 저축은행은 앞으로도 부동산PF로 인한 적자 발생 가능성을 배제하기 어렵다"고 예측했다. ◎공감언론 뉴시스 [email protected] |