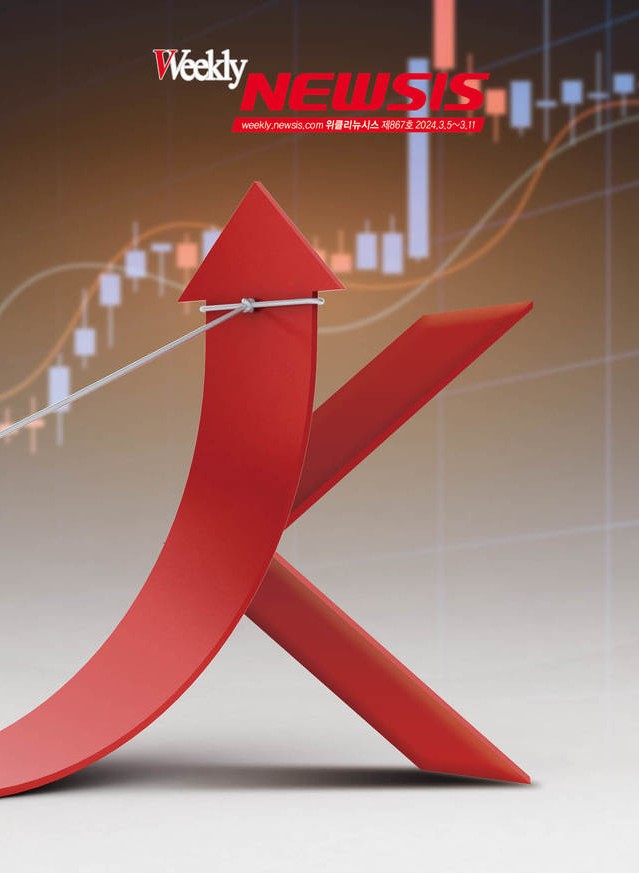

역시 믿을건 달러 아니면 채권[이 자산 뜬다③]

올해 금리인상 구간…인플레이션 헤지 비중 높일 필요채권·달러 자산 주목…가상자산도 소규모 비중 담아야부동산, '정책 불확실성' 있어…간접투자 리츠 등 '관심'

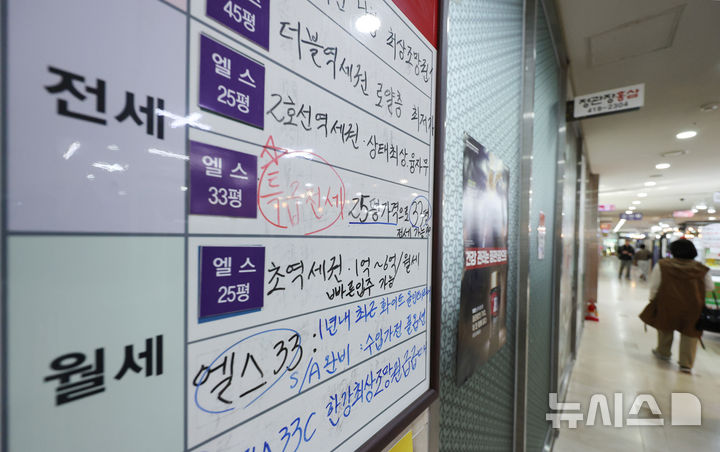

[서울=뉴시스] 류병화 기자 = 임인년 새해를 맞아 어떤 자산을 담아야 할지에 대한 관심이 뜨겁다. 금융투자업계 전문가들은 금리가 오르는 시기인 만큼 안전자산에 대한 비중을 늘릴 것을 추천하고 있다. 안전자산 가운데서도 규제 불확실성을 갖고 있는 부동산보다 채권이나 달러화 등의 자산을 늘릴 필요가 있다는 설명이다. 가상자산도 자산배분 관점에서 소규모로 담게 되면 포트폴리오 성과가 좋아진다는 분석도 나온다. 올해 자산 변동의 가장 큰 요인으로 미국 연방준비제도(연준·Fed)의 테이퍼링(자산매입 축소), 금리 인상에 따른 인플레이션이 꼽힌다. 인플레이션을 헤지할 수 있는 자산에 자산을 일부 투자해야 한다는 조언이 나온다. 정용택 IBK투자증권 리서치센터장은 6일 "위험자산 수익률이 그렇게까지 좋을 것이라고 생각하지 않는다"며 "유동성 민감했던 위험자산은 조금 부정적으로 보고 있다"고 운을 뗐다. 이어 "올해 상반기까지 오히려 채권이나 달러를 사라고 말하는 편"이라며 "테이퍼링이 본격화하고 미국채 10년물 금리도 올라갈 전망이므로 올 상반기까지 채권 매수 타이밍이라고 본다"고 설명했다. 윤지호 이베스트투자증권 리서치센터장도 "위험을 분산해야 하는 구간이므로 위험자산보다 안전자산 비중을 늘리는 게 낫다"며 "변동성이 있는 시장에서는 특정 자산을 택하기 어려워 포트폴리오를 다변화해야 하는 시기다. 균형있게 가져가야 할 것"이라고 분석했다. 경제 재개로 경기 민감주에 투자 비중을 늘려야 한다는 분석도 있다. 오태동 NH투자증권 리서치센터장은 "단계적 일상 회복으로 경제 개방이 재개되고 재고 재축적이 진행되며 경기민감주 우위의 환경이 조성될 것"이라며 "이익 피크아웃 논란을 이겨낼 경기민감주나 단계적 일상 회복 수혜주 등에 관심을 둬야 할 것"이라고 조언했다. 가상자산에 대해서는 자산배분의 관점에서 충분히 매력이 있다는 진단이 나온다. 방인성 유진투자증권 연구원은 "가상자산은 엄청난 변동성으로 인해 기존 자산군과 동등한 지위로 대할 수 없지만 자산배분 관점에서는 다르다"며 "포트폴리오 내에서 1~10%의 소규모 비중을 가져가며 모멘텀 전략을 시행하면 포르폴리오 성과가 크게 개선될 것"이라고 평가했다. 이어 "단기 모멘텀을 유의하며 목표 변동성과 기대 수익률에 따라 전략적으로 운용한다면 포트폴리오의 수익률을 효과적으로 개선할 수 있는 강력한 게임메이커가 될 것"이라고 덧붙였다. 금융투자업계에서는 올해 주택 시장의 경우 대통령 선거 이후 새 정부가 출범하면 내놓을 부동산 규제에 따라 변화를 맞는 불확실성이 있어 리츠 등 간접투자 상품의 비중을 늘려야 한다는 조언이 나온다. 정용택 센터장은 "부동산 시장은 길게 보면 나쁘지 않겠으나 규제가 어떻게 될지 알 수 없는 불확실성에 놓인 상태"라며 "직접 투자보다 대체투자나 리츠로 분산하는 게 낫다"고 진단했다. 또 윤지호 센터장은 "부동산도 일단 가격을 낮추는 정책을 쓰겠지만 공급이 크게 늘어나지 않아 급락 가능성은 작다"며 "서울 일부 지역이나 지방 등 덩달아 올랐던 지역은 벌써 조정 이야기가 나오는 것처럼 선별화될 전망"이라고 설명했다. ◎공감언론 뉴시스 [email protected] |