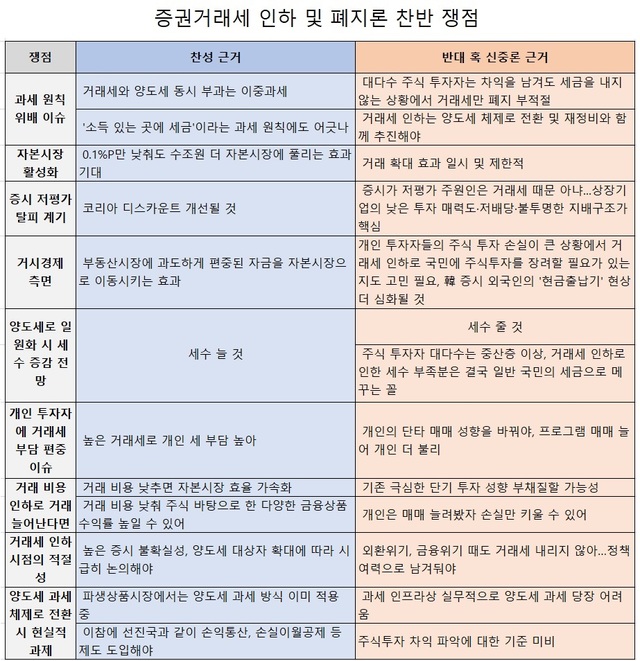

[증권거래세 논란] '자본시장 활성화'vs'단타 매매 부추길 것'…찬반 '팽팽'

거래세 인하 및 폐지론, 금투업계→투자자→여당→재계로 '확산'최종구 금융위원장까지 검토 가능성 언급에 급물살'소득이 있는 곳에 세금', 주식 양도소득세와 동시 부과에 따른 이중과세 문제 등 조세원칙에 위배되는 것을 개선하고 자본시장을 활성화하기 위해 인하 및 폐지해야 한다는 목소리가 높다. 이에 반해 그 효과 및 시점의 적절성에 대해 의구심을 제기하는 시각도 만만치 않다. 이론적으로 조세원칙에 어긋난다는 것에는 동의하지만 현실적으로 인하를 추진하기에는 득보다 실이 더 많을 수 있다는 분석이다. 단순히 세수 부족 문제뿐만 아니라 단타 매매를 부추길 뿐 자본시장 활성화 효과가 미미하고 금융위기도 아닌 상황에서 시급하지도 않는다는 주장이다. 11일 금융투자업계에 따르면 지난달 증시가 2000선을 내주는 등 급락하는 통에 본격적으로 거래세 완화 주장이 힘을 받고 있다. 금투업계와 일반 투자자는 물론 여당을 중심으로 한 정치권, 재계까지 확산됐다. 여기에 최종구 금융위원장까지 자본시장 활성화를 위해 긍정적인 입장을 나타내면서 거래세 완화론이 급물살을 타는 분위기다. 그러나 거래세 조정의 열쇠를 쥐고 있는 기획재정부는 부정적인 입장이다. 또한 적지 않은 전문가들도 증권거래세 폐지에 신중해야 한다는 견해를 펴고 있다. 증권거래세란 주식 투자에 따른 이익 여부와 관계없이 주식을 팔 때 내는 세금이다. 현재 거래세율은 ▲코스피 0.15%(농어촌특별세 포함 시 0.3%) ▲코스닥·코넥스 0.3% ▲비상장주식 0.5%다. 1962년 도입된 증권거래세는 1971년 폐지됐지만 1978년 다시 도입됐다. 현재 수준인 0.3%가 부과된 것은 1996년부터다. 먼저 찬성론자들은 '소득이 있는 곳에 과세한다'는 조세 기본 원칙에 맞지 않다는 점을 들고 있다. 주식 투자로 손실을 봤음에도 수익을 본 이들과 똑같이 세금을 내야 함에 따라 조세 형평성 논란이 이는 것이다. 또한 거래차익에 대해 양도소득세도 함께 부과되는 만큼 이중과세라는 비판도 거세다. 현재 단일 종목 지분을 1% 또는 15억원 이상 보유한 대주주에 대해 3억원 미만 차익에는 20%의 세금을 부과하고 있다. 3억원 초과분에는 25%의 세율이 적용된다. 더군다나 양도세 부과 대상(대주주)의 주식 보유 하한선이 지난 4월 종목당 25억원에서 15억원으로 낮춰진 데 이어 2020년 10억원, 2021년 3억원으로 더욱 하락할 예정이다. 이에 따라 주식 양도세를 내야 하는 대주주가 종전 1만명 수준에서 2021년에는 8만명으로 증가할 것으로 추산된다. 이에 따라 현재는 이중과세를 부과받는 사람이 주식 투자자의 2%밖에 되지 않지만 양도세 부과 대상 대주주가 확대되면 과세 적절성 시비가 커질 수 있다는 진단이다. 거래세 반대 혹 신중론자(신중론자)들도 조세원칙 위배 문제에 공감하고 있다. 하지만 대다수 주식 투자자가 차익을 남겨도 세금을 내지 않는 현실에서 거래세 인하 및 폐지로 바로 가기에는 무리가 있고 양도세 개편까지 함께 검토가 이뤄져야 한다는 지적이다. 조세 원칙 외에서의 양측의 시각은 더욱 팽팽히 맞서고 있다. 찬성론자들은 거래세를 낮출 경우 주식거래가 활성화될 것이라고 관측했다. 거래비용이 준 만큼 그 비용이 증시에 추가 유동성으로 유입된다는 것이다. 그러나 신중론자들은 증시 거래량은 투자 매력이 있을 때 느는 것이지 단순히 거래 비용이 준다고 늘지 않을 것으로 보고 있다. 찬성론자들이 거래세 인하로 증시 저평가 문제가 개선될 것이라는 시각에 대해서도 회의적인 분석이 상당하다. '코리아 디스카운트'는 상장기업의 낮은 투자 매력도, 고질적 저배당. 불투명한 지배구조 등을 개선해야 할 문제이지 거래세 탓이 아니라는 것이다.

자금력뿐만 아니라 증시 보유 비중도 기관과 외국인에 비해 현저히 낮은 개인 투자자가 지불하는 거래세가 전체 거래세의 3분 2 이상을 차지하는 것도 거래세 폐지 주장의 근거로 활용되고 있다. 금융투자협회와 조형태 홍익대 교수에 따르면 지난해 코스피·코스닥에서 주식 매매를 한 개인·외국인·기관으로부터 거둬들인 증권거래세는 총 4조6301억원으로 추정됐다. 이중 개인이 증권거래세를 3조2569억원 납부, 전체 증권거래세에서 70.3%를 차지했다. 이어 외국인(7944억원)은 17.2%, 기관(5788억원) 12.5% 순이었다. 그러나 개인들이 거래세를 많이 내는 것은 단타 매매를 주로 하는 투자 성향 때문으로 되레 거래세를 폐지할 경우 개인들이 더욱 적극적으로 매매에 나서 손실을 키울 것이라는 전망이다. 또한 고령화 심화로 복지 재원의 필요성이 높아지는 상황에서 거래세 인하로 인한 세수 공백 이슈도 도마 위에 올랐다. 주식 매매를 하는 계층은 일반적으로 중산층 이상일 가능성이 높은데, 거래세 인하로 인한 세수가 비게 되면 결국 '일반' 국민들이 낸 세금으로 메우는 꼴이라는 것이다. 이 밖에도 금융위기 때를 대비해 거래세 인하 카드라는 정책 여력으로 남겨두는 것이 합리적인 방향으로 제시되고 있다. 익명을 요청한 금융투자업계 관계자는 "자본시장 활성화를 위해 거래세 인하가 필요하지만 단순히 거래세를 내려달라는 것이 아니다"며 "양도세 합리화 및 재편 등과 맞물려 주식매매 세제 전반에 대한 논의가 이뤄져야 한다"라고 말했다. 마찬가지로 익명을 요구한 국내 대표 조세 연구원 관계자는 "거래세 인하가 자본시장과 한국경제에 미치는 긍정적인 측면이 과장되게 알려져 있다"며 "거래세 조정에 따른 영향에 대해 제대로 된 연구 없이 거래 증가·자본시장 활성화라는 막연한 기대를 바탕으로 주장되고 있다"라고 비판했다. 이어 "복지 확대에 적극적인 여당에서 오히려 세금 인하 주장이 나오는 것도 아이러니하다"라고 전했다. 한 개인 투자자는 "거래세를 폐지하고 양도세 체제로 일원화했을 때 개인 투자자들이 실제로 수용할지 의문이다"며 "과거 정부가 거래세 체계에서 양도세로 전환을 고민하기도 했지만 반대 여론이 높아 추진이 결렬된 것으로 알고 있다"라고 덧붙였다. [email protected] |