[조각투자 해봤니①]유명 화가 작품 5000원어치 사볼까

미술품 조각투자사, 수익률 20~40%…기한없는 매각에 투자 유의해야조각투자 플랫폼들, 토큰증권 발행 준비...투자자 보호장치는 부족대표적으로는 단돈 1000원에 뱅크시, 앤디워홀 등 세계 거장 그림들의 소유권을 쪼개 파는 미술품 조각투자가 있다. 최근 금융당국이 미술품 조각투자 상품들이 증권성을 띠고 있다고 판단하면서, 플랫폼들은 자본시장법 편입을 위해 사업을 재편하고 있다. 일부 회사들은 적극적으로 미술품을 기초자산으로 토큰증권 발행을 준비하고 있다. 하지만 미술품 조각투자는 거래가 뜸하고, 사실상 매각을 하지 못하면 장기간 물릴 수 있다는 점이 최대 리스크로 꼽힌다. 뉴시스는 다가오는 미술품 토큰증권 시대를 앞두고, 조각투자의 현 구조와 수익률 현황, 위험성 등을 분석해봤다. 또 앞으로 토큰증권의 형태로 제도권에 편입됐을 때 기대되는 효과와, 업체들에게 주어진 과제들에 대해서도 짚어봤다. ◆평균 수익률 35%의 함정..."회수 10년 걸릴 수도" 12일 조각투자 업계에 따르면 테사(TESSA), 아트앤가이드(Art n Guide), 소투(SoTwo), 아트투게더 등 4개사의 조각투자 평균 수익률은 35%다. 이 수익률은 미술품의 매매 차익, 보유 기간 동안 발생하는 렌탈 수익 등을 포함한다. 플랫폼들은 좋은 작품을 싸게 사들여 비싸게 팔고, 그 매각 수익을 투자자들과 공유하는 식으로 투자자들에게 수익률을 돌려주고 있다. 다만 이 수익률에는 맹점이 있다. 실현 수익이 35%일 뿐, 기약없이 투자금 회수를 기다리는 투자자들이 다수이기 때문이다. 플랫폼 아트투게더의 경우 평균 수익률이 44.5%로 높지만 작품 매각까지 걸린 평균 시간이 435일에 달한다. 지금까지 모집한 146개 작품 중 매각한 작품이 34개뿐, 즉 100여개 작품의 투자자들이 아직 투자금을 돌려받지 못한 상황이란 뜻이다. 때문에 미술품 조각투자 업체를 선별할 때 평균 보유 기간은 중요한 기준이 되고 있다. 테사의 평균 수익률은 25%이지만, 평균 보관 기간은 밝히지 않았다. 평균 보관 기간이 가장 짧은 소투가 102일 수준이다. 평균 수익률은 22.6%다. 뒤이어 아트앤가이드의 평균 보관 기간은 296일, 약 10개월이다. 지금까지 공동매입한 175개 작품 중 101개 작품을 매각해 매각 비율이 플랫폼들 중에선 가장 높은 60% 수준이다. 만기가 있는 펀드와 달리 미술품 조각투자엔 정해진 매각 기간이 없어 이 점을 투자자들이 숙지할 필요가 있다. 일반적인 미술품 투자라면 집에 걸어두고 작품을 감상하는 등 보유 자체에 의미가 있을 수 있겠지만, 주식이나 코인 투자와 같은 높은 환급성을 생각하고 투자한다면 미술품 조각투자가 기대와 다를 수 있다는 지적이다. 한 플랫폼 관계자는 "미술품은 장기 투자 상품으로 어떤 경우는 재매각까지 10년이 걸리기도 한다"며 "작가와 작품의 인기, 미술시장 상황에 따라 매각 기간이 유동적"이라고 설명했다. ◆"불명투한 소유권 구조"…투자자 보호 미흡 대다수 플랫폼은 투자자들에게 명목상으로는 소유권을 부여하는 구조를 가지고 있다. 예컨대 A미술 조각투자 전문업체는 투자자 등록시 매각과 관련된 투자약정 계약을 맺는다. 이 업체는 투자자들이 50% 이상 동의할 때 매각할수 있도록 했으며, 실제 매각 진행시 투자자의 투표를 진행한다. NH투자증권 관계자는 "소유자의 동의없이 매각을 진행할 수는 없다"며 "다만 동의 수준은 업체마다 다른 것으로 알고 있다"고 말했다. 하지만 대다수는 아직도 `투자계약증권' 형태에 의존하며 투표까지는 실시하지 못한 것으로 알려졌다. 소유자가 플랫폼과 투자계약을 맺고 플랫폼이 알아서 매각을 하고 수익금을 분배해주는 구조인 것이다. 문제는 소수지만 일부 플랫폼이 이런 계약조차 없이 일방적으로 매매하는 있는 것으로 알려진 점이다. 따라서 투자자들은 회원 가입 과정에서 반드시 약정서를 통해 이런 위탁 계약을 맺고 있는지, 이를 위반시 소유권을 돌려 받을 수 있는 조항이 있는지를 확인해야 한다. 법적 분쟁의 소지가 있기 때문이다. STO 사업을 추진 중인 또다른 증권사 관계자는 "지금까지의 플랫폼 업체는 법 테두리 안에 있지 않았기 때문에 기준이 회사마다 조금씩 다른 '주먹구구식'으로 운영됐다고 볼수 있다"고 말했다. 이 관계자는 "미술품 거래에 있어 가장 중요한 것은 투명성"이라며 "거래의 편의성 뿐 아니라 투명성을 높이는 데 초점을 맞출 계획"이라고 말했다. 금융당국이 토큰증권의 형태로 제도화하려는 이유에 조각투자의 구조상 권리 부분이 명확하지 않기 때문도 있다. 금융위는 가이드라인을 통해 미술품 등 유형자산을 수익증권화한 뒤 토큰으로 발행하는 식으로 쪼개도록 하고 있다. 수익증권은 말 그대로 수익을 받을 권리가 표시된 증권으로, 소유권과는 개념이 다르다. 또 자산의 안전한 보관을 위해 당국은 소유권을 금융사에 맡기도록 권고하고 규제할 예정이다.

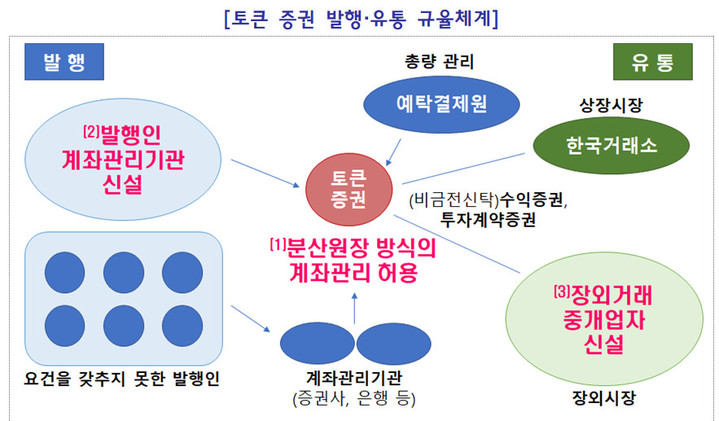

▲증권형 토큰 맞나...코인 시스템 도입까지는 과제 산적 금융당국이 조각투자를 자본시장법의 영역으로 끌어들이면서 업체들도 대대적인 변신을 해야 하는 상황에 놓였다. 지난해 11월 금융당국의 이 같은 판단에 플랫폼들은 6개월 개선 기간을 부여받았다. 회사들은 기초자산을 금융기관에 신탁하고 투자 예치금을 외부 금융기관에 예치하는 등 투자자 보호 대책을 마련하고 있다. 발행과 유통의 겸업을 금지하는 자본시장법에 따라 플랫폼들은 소유권을 사고 팔 수 있는 2차 거래 시장을 종료했다. 금융위가 요구한 과제들을 만족하기 전까지는 신규 발행도 금지된다. 플랫폼들은 증권사 등 금융사와 협약을 맺어 시스템의 안전성을 높이거나 토큰증권 발행을 준비하고 있다. 소투를 운영하는 서울옥션블루는 KB증권 및 신한투자증권과 함께 미술품 기초 토큰증권(STO) 발행을 준비하고 있다. 아트앤가이드를 운영하는 열매컴퍼니는 미술품 조각투자 업체 중 가장 이른 지난해부터 SK증권과 업무협약(MOU)을 체결하고 STO 개발에 착수했다. 토큰증권 발행을 위한 요건 충족, 투자자 보호 체제 정비 등이 가장 시급한 문제겠지만, 나아가 2차 유통시장을 확보하는 것도 과제가 될 전망이다. 투자자들에겐 언제든 투자금을 회수할 수 있는 환급성이 중요하기 때문이다. 실제로 일부 플랫폼들은 최근 2차 유통시장을 종료한다고 안내하자마자 분할 소유권 가격이 급락해 진통을 앓았다. 이후 투자금 회수가 길어질 수 있겠다고 판단한 투자자들이 너도나도 싼 값에 소유권을 내놓으면서다. 발행과 유통을 분리하도록 규정하고 있는 자본시장법에 따라 플랫폼들은 2차 유통시장을 올해 닫았거나 종료를 예고한 상태다. 금융위는 가이드라인을 통해 새로 신설될 '장외투자중개업' 인가를 받은 금융사만이 증권토큰 매매를 중개할 수 있도록 하겠다고 밝힌 바 있다. 블록체인 기술을 십분 활용해 투자자들의 투표를 통해 매각 시기를 결정하는 방안도 가능해질 것으로 보인다. 한 플랫폼 관계자는 "지금의 조각투자는 펀드와 비슷하게 운영되고 있지만 토큰증권으로 가면 좀 더 주식과 같아질 것"이라며 "블록체인 기술을 활용해 즉각 투표가 가능해지면 의결권 행사가 수월해질 것으로 보인다"고 설명했다. ◎공감언론 뉴시스 [email protected] |