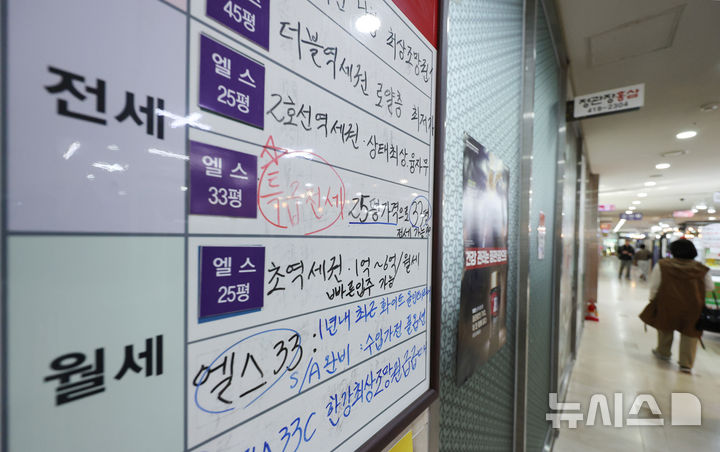

은행 대출 최저금리 2%대로['영끌' 재확산②]

주담대 고정금리 최저 2%대주기형 확대 위해 금리 낮추기도

[서울=뉴시스]이주혜 기자 = 주요 시중은행의 주택담보대출 최저 금리가 2%대로 내려왔다. 금리 인하 기대감에 시장금리가 하락한 영향이다. 신규 대출자가 감당해야 하는 이자가 줄어드는 대신 가계대출 규모가 증가할 수 있다는 우려가 나온다. 30일 금융권에 따르면 KB국민·신한·하나·우리·NH농협 등 5대 시중은행의 주담대 고정금리(혼합·주기형)는 28일 기준 연 2.94~5.76%로 집계됐다. 변동금리는 3.74~6.731%다. 국민은행과 신한은행의 금리 하단이 2% 후반대를 나타냈다. 신한은행의 주담대 금리 하단은 2.94%, 국민은행은 2.99%다. 신한은행은 19일 최저 금리가 2.98%로 내려오면서 2021년 3월 이후 약 3년 만에 2%대에 진입했다. 다른 은행의 주담대 고정금리 하단도 3% 초반대에 머물고 있다. 주담대 고정금리가 떨어진 것은 금리 산정의 기준이 되는 금융채(은행채) 5년물 금리가 하락한 영향이다. 금융투자협회에 따르면 은행채 5년물 금리는 19일 3.451%까지 내려가면서 올해 최저 수준을 기록한 뒤 3.4%대를 유지하고 있다. 27일에도 3.493%에 마감했다. 지난달 초(5월2일) 3.912와 비교하면 0.419%포인트가 떨어졌다. 주담대 변동금리의 기준이 되는 코픽스(COFIX·자금조달비용지수)는 5월 신규 취급액 기준 3.56%로 전달보다 0.02%포인트 올랐다. 이는 6개월 만에 상승 전환한 것이다. 신규 코픽스는 지난해 12월부터 올해 4월까지 5개월 연속 하락한 바 있다. 시장금리 하락뿐만 아니라 은행권을 향한 금융당국의 주문도 주담대 고정금리를 끌어내리는 요인이다. 금융당국의 새 행정지도에 따라 은행들은 자체 장기 고정형 주담대 비율 30%를 달성해야 한다. 고정형 주담대로는 만기 5년 이상인 순수고정금리 대출과 금리 변동주기가 5년 이상인 주기형 대출이 인정된다. 순수고정금리 대출은 만기까지 금리가 고정되며 주기형 대출은 일정한 금리 변동주기 동안 고정금리가 적용되는 상품이다. 5년 고정금리 후 변동금리로 전환되는 혼합형은 인정되지 않는다. 이에 주기형 주담대를 취급하지 않거나 비중이 작았던 은행들은 주기형 상품의 금리 경쟁력을 높이거나 혼합형 상품 판매를 중단하는 방식으로 목표치를 채우고 있다. 농협은행의 경우 주기형 주담대 금리를 혼합형보다 낮게 제공하고 있다. 농협은행의 28일 기준 주담대 주기형 금리는 연 3.36~5.76%, 혼합형은 3.79~5.89%다. 하나은행이 주기형 주담대 출시 이후인 4월 신규 취급한 분할상환방식 주담대의 평균금리는 연 3.75%로 5대 은행과 인터넷은행보다 낮은 수준을 기록했다. 금리뿐만 아니라 스트레스 총부채원리금상환비율(DSR) 제도 2단계 적용을 앞두고 있다는 점도 주기형 주담대 선택이 늘어나는 이유다. 스트레스 DSR 적용에 따라 고정형 대출의 대출한도가 변동형보다 크기 때문이다. 국민은행의 월별 주담대 취급액 중 주기형 비중은 지난해 12월 0.64%에서 올해 3월 7.7%, 이달 25일 기준 39.79%로 증가했다. 다만 낮아진 금리로 인해 주담대 잔액이 증가하면 은행들이 금리 조절에 나설 가능성이 있다. 올해 초 5대 금융지주는 올해 가계대출 증가율을 1.5~2% 수준에서 관리할 계획이라고 보고한 바 있다. 최근에도 금융당국은 주요 은행에 가계대출 관리를 당부한 것으로 전해진다. 은행권 관계자는 "주담대 증가세는 대출금리보다도 부동산 시장의 영향을 더 많이 받는다"면서도 "은행들이 대출 증가 수준을 목표치 이내로 관리해야 하는 만큼 추후 조정에 나설 가능성도 없지 않다"고 말했다. ◎공감언론 뉴시스 [email protected] |